期間限定キャンペーン中!

Contents

セカンドライフが近づくと、終の棲家を探し始める方も多いでしょう。

住まいは大きく分けて「賃貸」と「持ち家」の2種類ありますが、それぞれ特徴や負担額が異なりますので、どちらを老後の住まいに選べばいいのか悩んでしまいがちです。

高齢になってからの引っ越しは手間と時間がかかりますので、後悔することのないよう、終の棲家は慎重に選びましょう。

この記事では、老後の住まい選びのポイントや、賃貸と持ち家のメリット・デメリットなどについて解説します。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

老後の住まいは賃貸と持ち家、どっちがいい?

老後の住まいを検討するとき、まず考えるのが、「賃貸住宅にするか持ち家にするか」でしょう。

内閣府の「令和4年版高齢社会白書」によると、65歳以上の高齢者がいる世帯のうち、約8割は持ち家(一戸建てor分譲マンションなど)に住んでいます。

数字上では持ち家の割合が圧倒的に多いですが、最適な住まいの形は人によって異なります。住まいを選ぶときは、何よりも「自分がどんな生活を送りたいか」を最優先に考えることが大切です。

老後の住まいとして賃貸と持ち家どちらが自分に合っているのか、それぞれの特徴をよく理解するためにも、賃貸と持ち家のメリット・デメリットを確認しておきましょう。

賃貸のメリット・デメリット

まずは、老後を「賃貸住宅」で過ごす場合のメリット・デメリットをご紹介します。

メリット1. ライフスタイルに合わせて引越し・住み替えがしやすい

持ち家の場合、他の場所に移るには住宅ローンを完済したり、物件を売却したりしなければならないため、一度住んだら簡単に引っ越すことはできません。

その点、賃貸ならライフステージの変化に合わせて自由に住み替え・引っ越しができます。例えば結婚や出産、子どもの成長に応じた間取りの家に引っ越しが可能です。また、子育て支援が充実した地域や待機児童数の少ない地域へ引っ越して、より子どもを育てやすい環境で生活するといった選択肢も柔軟に選択できます。

メリット2.住宅ローンを組まずに済む

賃貸は、入居時に敷金や礼金、家賃などの支払が必要ですが、物件を購入するわけではないので、住宅ローンを組む必要がありません。

もし収入が減ってしまったら、家賃の安い物件に引っ越すという選択肢があるのも賃貸ならではのメリットです。

メリット3.設備修繕費の負担が少ない

賃貸は、共用部分の電気代や清掃代など設備の維持費用を家賃の一部や共益費として毎月一定額支払っており、急に大規模な修繕が必要になったからと言って、その費用を負担する必要はほぼありません。

デメリット1.生涯にわたって家賃がかかる

賃貸の一番のデメリットは、住み続ける間、ずっと家賃を支払わなければならないことです。

特に老後は、貯蓄と年金だけで生活費をまかなう方が多く、生涯にわたって家賃を支払い続けなければならないのは、大きなプレッシャーとなります。

デメリット2.物件の選択肢が狭くなる

国土交通省住宅局の「家賃債務保証の現状」によると、約6割の大家さんが、家賃滞納などへの不安から高齢者の入居に抵抗を感じています。物件の選択肢が少なくなると、ライフスタイルや収入に合った物件を見つけるのが難しくなります。

デメリット3.高齢者に適した物件が少ない

高齢になると、身体機能がだんだん衰えてくるため、段差や階段が多い物件に住むのが難しくなってきます。ところが、高齢者向けの設計を採用している物件は残念ながらそう多くありません。

賃貸の場合、勝手にリフォームすることもできませんので、体の自由が利かなくなったとき、日々の暮らしに不便を感じやすくなります。

持ち家のメリット・デメリット

一戸建てや分譲マンションなどの持ち家に住んだ場合のメリット・デメリットも確認しておきましょう。

持ち家のメリット

メリット1.ローン完済後の負担が少ない

住宅ローンを完済すれば、月々の維持費が少なくなり、経済的な負担が小さくなります。

経済的な負担をより小さくするには、リタイアまでに住宅ローンを完済することが効果的です。住宅ローンを組む年齢、返済期間によっては繰上返済を検討しましょう。

メリット2.自分好みにリフォームできる

持ち家ならリフォームやリノベーションも自由に行えるので、必要に応じて間取りを変えたり、バリアフリーにしたりできます。

一戸建てであれば、内装はもちろん、外装も自分の好みにリフォームが可能です。

メリット3.ずっと住み続けられる

賃貸の場合、オーナーや大家さんの事情で立ち退きを迫られることもあります。

持ち家なら、住宅ローンさえ支払っていればずっと住み続けられるので、住まいの心配をしなくて済みます。

また、住宅は資産となるため、住み続けられるうえに、配偶者や子どもに資産を遺すことにもなります。

デメリット1.住宅ローンの負担が大きい

住宅ローンを組んで持ち家を購入した場合、完済するまで毎月一定額を返済する必要があります。

無理な返済計画で住宅ローンを組んでしまったり、途中で収入が減ってしまったりで返済が滞った場合、物件を競売にかけられ、住まいを失うリスクがあります。

デメリット2.修繕費の負担が大きい

物件が老朽化した場合、修繕の費用はすべて自分で準備しなければなりません。

持ち家、とくに一戸建てで多い修繕箇所として外壁が挙げられます。

外壁の場合、修繕費用は100万円におよぶことがあります。修繕は外壁のように目に見える箇所だけに必要なわけではありません。給水管のように普段、目にしない箇所であっても、修繕の必要があり、費用は50万円ほどかかります。

デメリット3.住み替えが難しい

一度住宅を購入したら、住まいや周辺環境に不満があっても簡単に引っ越し・住み替えすることはできません。

賃貸に出すとしてもすぐに借り手が現れるとは限りませんし、売却してもそのお金で住宅ローンを完済できなかった場合は二重ローンを組むことになり、経済的な負担が大きくなります。

賃貸と持ち家の比較

賃貸と持ち家のメリット、デメリットを比較すると以下のようになります。

| 賃貸 | 持ち家 | |

| メリット | ・ライフスタイルに応じて引っ越し・住み替えがしやすい ・住宅ローンを組む必要がない ・設備修繕費の負担が少ない | ・ローン完済後の負担が少ない ・リフォームがしやすい ・生涯住み続けられる |

| デメリット | ・生涯にわたって家賃が発生する ・高齢者向けの住宅が少なく、物件の選択肢が狭まる | ・住宅ローンの負担が大きい ・修繕費の負担が大きい ・住み替えが難しい |

賃貸と持ち家を比較したときに、明確に違いが生まれるのが、住宅ローンの有無と家賃の有無です。

住宅ローンと家賃、それぞれの負担額をシミュレーションしてみましょう。

賃貸と持ち家の負担額をシミュレーションしてみよう!

賃貸と持ち家を比較検討する場合、やはり気になるのは費用の問題です。

初期費用や月々の費用は持ち家の方が割高ですが、賃貸はずっと家賃を支払う必要があるため、どちらの負担が大きいのか比較しにくいところです。

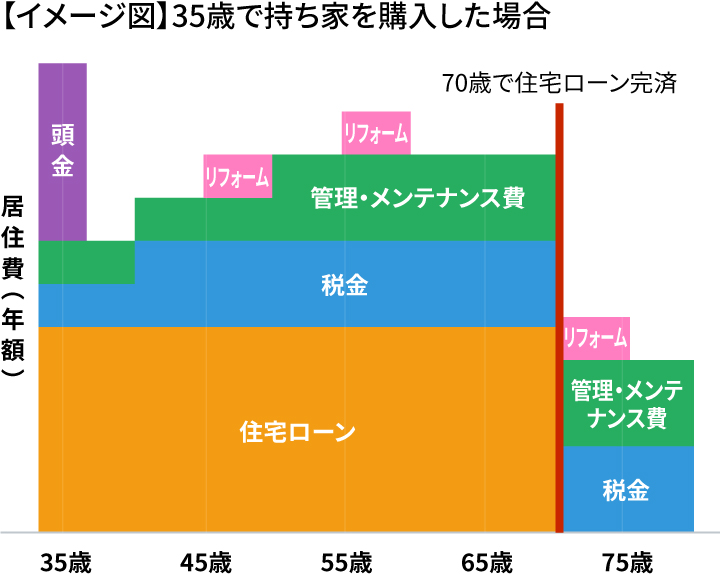

一例として、持ち家を35歳で購入した場合と、35歳からずっと賃貸住まいした場合の負担額のイメージを見てみましょう。

まず持ち家の場合、フルローンでなければある程度の頭金を用意する必要があります。

その後は毎月一定額のローン返済と、固定資産税・都市計画税の支払いが続きますが、一方で将来のためのリフォーム資金や修繕費も積み立てておかなければなりません。

45~50歳の頃には、外壁・屋根の塗り替えや給湯器の交換、55歳を過ぎた頃には水回りのリフォームが必要になる可能性が高いでしょう。

また、定年退職に合わせてローンを完済した後も、税金の支払いやメンテナンス費は必要です。

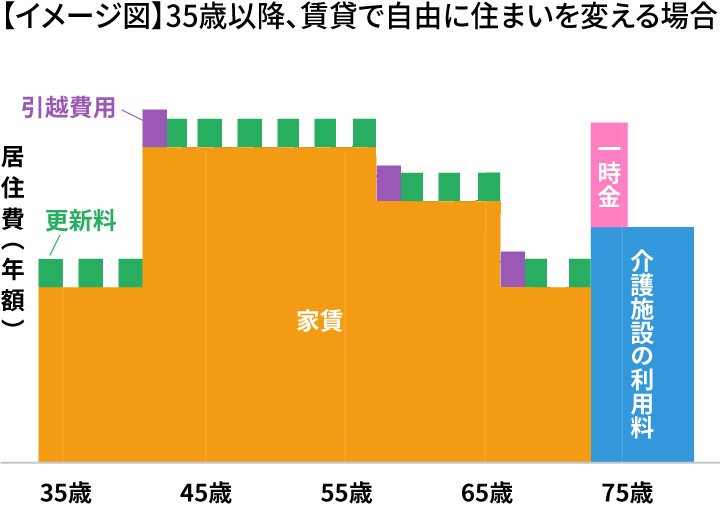

賃貸は、入居時に敷金や礼金、引っ越し費用が必要です。

その後は、生涯にわたって家賃や共益費を支払い続けますが、それとは別に約2年に1回のペースで更新料も発生します。

仮に85歳まで生存した場合、50年にわたって家賃や共益費を支払わなければなりません。

また、ライフスタイルに合わせて住まいを変える場合は、その都度引っ越し費用が必要です。

住宅ローンの完済前後でコストの負担が大きく変動する持ち家と、波は少ないものの生涯にわたって一定のコストがかかる賃貸のどちらを「お得」と感じるかは人それぞれですので、自分たちの状況に合わせて事前にシミュレーションすることが大切です。

どんな人が賃貸向き?持ち家向き?

賃貸と持ち家はそれぞれにメリット・デメリットがあり、どちらを選べばいいかは「自分がどんな生活を送るか」によって異なります。

ここでは、どんな人が賃貸向き、あるいは持ち家向きなのかの目安をまとめました。

賃貸に向いている人

賃貸に向いている人はどういった人なのでしょうか。自身の志向や働き方と照らし合わせて確認してみましょう。

収入が安定しない方や、転勤が多い方

賃貸であれば収入に応じた家賃の物件に引っ越せます。そのため、収入が安定しない方は、賃貸が向いているでしょう。また、転勤が多い方も賃貸であれば、スムーズに転勤先への引っ越しが可能です。

ローンのリスクが怖い方は賃貸向き

持ち家のデメリットとして、住宅ローンを組み毎月一定額を負担する必要があります。住宅ローンの支払いが滞ってしまうと、立ち退きを迫られる可能性があるため、ローンのリスクを避けたい方にも賃貸が向いています。

持ち家に向いている人

賃貸よりも持ち家に住む方が向いている人の特徴は以下のとおりです。

家族の人数が多い方

家族の多さに応じて部屋数を多くしようとすると、賃料が高くなる可能性があります。

また、都心の賃貸となると4LDK以上の間取りの物件は少ないので、家族の人数が多い人は、持ち家を選ぶほうが快適に過ごしやすいでしょう。

老後の負担を少なくしたい方は持ち家向き

持ち家を購入するうえでは住宅ローンを組むケースが一般的です。住宅ローン完済後は税金やメンテナンス費のみの負担で済むため、老後の経済的負担を軽減したい方におすすめです。

老後に向けた賃貸・持ち家の選び方

老後に向けて賃貸・持ち家を選ぶ際、家賃もしくは住宅ローンの支払いが滞らないように、収入に応じた物件を選ぶ、返済計画を組むことが大切です。

賃貸の選び方と注意点

老後を賃貸で過ごす場合、バリアフリー設備の整った物件を選ぶことをおすすめします。

また、賃貸契約を結ぶうえで必要になる連帯保証人を用意しておく必要があります。連帯保証人を立てる際は、親族や知人に協力してもらうか、一般財団法人高齢者住宅財団が行っている家賃債務保証制度を活用しましょう。なお、連帯保証人が不要な物件を選ぶのもひとつの方法です。

賃貸は家賃が発生するため、老後を賃貸で過ごす場合は、収入に応じた物件を選ぶ必要があります。一般的に家賃は収入の3分の1が目安とされており、令和2年度の厚生年金保険(第1号) 受給者平均年金月額は、約14万円です。[参考1]

このことから、老後を過ごす賃貸の家賃は、4.6万円が目安といえるでしょう。

参考1:厚生労働省「令和2年度 厚生年金保険・国民年金事業の概況」P8

持ち家の選び方と注意点

老後を踏まえて持ち家を建てる、選ぶ際は、資産価値が高い物件を選びましょう。資産価値が高い傾向にある物件の特徴として、交通を含む周辺環境の利便性や景観、築年数が挙げられます。

持ち家は資産となる一方、住宅ローンを組んだ場合は毎月一定額を返済しなければなりません。返済が滞ると資産としての価値がなくなるため、無理のない返済計画をたてる必要があります。

老後に必要な資金を把握しておくことが大事

老後の住まいに関わる費用は、賃貸、持ち家でそれぞれ異なります。賃貸であれば家賃が、持ち家であれば住宅ローンの返済、設備修繕費が発生します。

老後はこのような住宅費以外にも生活費、医療費、介護費などをまかなう必要があります。そのため、老後に必要な資金をあらかじめ把握しておくことが大切です。

「老後資金はいくら必要?年金だけでは足りない?金額の目安や備える方法について」、「老後に必要な貯蓄額はいくら?足りない場合はどうすればいい?」では、老後に必要な資金や貯蓄額などを詳しく紹介しています。

介護施設に入居する可能性も考えておくと安心

高齢になると、加齢や病気、ケガなどの影響で介護が必要になる可能性もあります。

要介護状態でなくても入居できる介護サービス付き高齢者向け住宅(サ高住)や、要介護状態と認定されたときに入居できる特別養護老人ホームなどへの転居もひとつの方法です。

「サ高住」とは、食事の提供や清掃、洗濯といった身の回りのお世話に加え、外部サービスとの契約で生活支援や身体介護、リハビリなどを受けられる充実の施設です。

ただ、施設やサービスが充実している分、入居費・月額料金ともに高い傾向があります。

外部の介護サービスと提携している一般型の場合、管理費込みで約5万〜25万円、特定施設の認定を受けている介護型の場合、管理費、食費込みで約15万〜40万円かかります。

このように、サ高住は普通の賃貸や持ち家よりも月々の負担が大きくなりがちです。

賃貸か持ち家だけでなく、サ高住や介護施設などの選択肢も考慮しておきましょう。

介護施設入所でかかる費用や老後の医療費については「年金だけで足りる?老人ホームにかかる費用を施設の種類別に紹介!」、「老後の医療費はいくら?自己負担割合は?」で詳しく紹介しています。

まとめ

賃貸と持ち家にはそれぞれ特徴があり、一概にどちらが良いと言い切ることはできません。

自由に住み替えたいなら賃貸、自分の資産として保有したいなら持ち家など、「自分の希望する生活」に合った方を選びましょう。

経済的な負担についても、一生涯家賃を払わなければならない賃貸と、住宅ローンの負担が大きい持ち家では、お金がかかるタイミングや内訳に大きな違いがあることを知っておきましょう。

ただ、どちらを選ぶ場合でも老後の備えは必要不可欠と言えます。賃貸か持ち家かだけでなくサ高住や、要介護状態になった場合は介護施設へ入居する可能性もあります。老後に起こり得るリスクへの対策を事前に把握して、豊かなセカンドライフを送りましょう。

フコク生命ではセカンドライフの準備に向けた「個人年金保険 みらいプラス」をご用意しています。また、特約を自由に組み立てられる総合保険「未来のとびら」をはじめ、セカンドライフに適した保険をこちらで紹介していますので、気になる方はぜひご確認ください。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

記事提供元:株式会社ぱむ