期間限定キャンペーン中!

Contents

結婚を機に貯蓄を始める夫婦は多いです。

「周りはいくらくらい貯めているのだろう?」と気になる方も多いのではないでしょうか。同年代の夫婦の貯蓄額を知ることで、自分たちの貯蓄が多いのか少ないのかわかります。

この記事では新婚夫婦の貯蓄額の目安となるよう、20代30代夫婦の貯蓄残高や毎月の貯蓄額について解説します。 効率的に貯蓄をしていくためのコツも解説しますので、将来のために無理なくお金を貯められるようになりましょう。

※本記事の内容は公開日時点の情報となります。

法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

結婚までにかかる費用や貯金額はどれくらい?

リクルートマーケティングパートナーズが公開している「ゼクシィ結婚トレンド調査2021」によると、結婚にかかる費用の平均額は約356.8万円です。[参考1]

この費用には結納の費用、婚約・結婚指輪代、挙式・披露宴代、新婚旅行費、新婚旅行のお土産代も含まれています。

一方、同調査によると、結婚費用を貯めていた夫婦の貯蓄額の全国平均は310.6万円[参考1]で、結婚にかかった費用の平均額を40万円ほど下回っています。

結婚にかかる費用の内訳や結婚するときの貯蓄額については、「 結婚にかかる費用はいくら?内訳と準備の方法を解説 」「 結婚するときの貯蓄額、理想はいくら? 」の記事も参考にしてください。

参考1:リクルートブライダル総研「結婚トレンド調査2021首都圏」

20代30代の夫婦はいくら貯めている?

政府統計によると、2021年の新婚夫婦の貯蓄額は以下の通りです。[参考2]

29歳以下:414万円

30歳〜39歳:774万円

この統計は全国平均であり、貯蓄額に関しては地域ごとに異なります。

参考2:総務省「家計調査(2021年)貯蓄・負債編」

地域ごとの20代30代の夫婦の貯蓄額は?

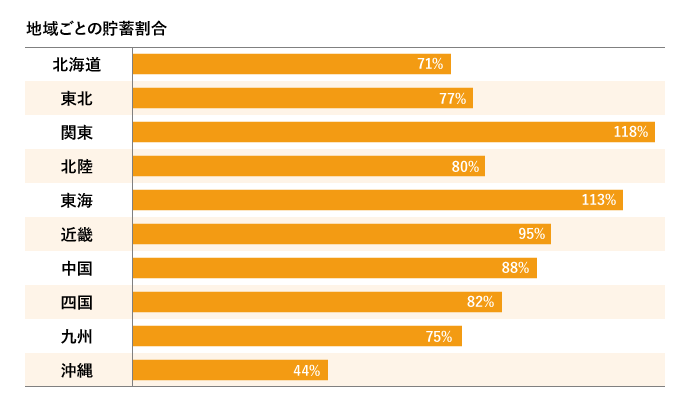

2021年の夫婦の貯蓄割合は、全国平均を100%とすると以下の通りです。[参考3]

【図1】地域ごとの貯蓄割合

上記の数値をもとに計算すると、地域別の20代30代の夫婦の平均貯蓄額は以下のようになると推測されます。

【図2】新婚夫婦の貯蓄額(地域別)

| 29歳以下 | 30~39歳 | |

| 北海道 | 約293万円 | 約549万円 |

| 東北 | 約318万円 | 約595万円 |

| 関東 | 約488万円 | 約913万円 |

| 北陸 | 約331万円 | 約619万円 |

| 東海 | 約467万円 | 約874万円 |

| 近畿 | 約393万円 | 約735万円 |

| 中国 | 約364万円 | 約681万円 |

| 四国 | 約339万円 | 約634万円 |

| 九州 | 約310万円 | 約580万円 |

| 沖縄 | 約182万円 | 約340万円 |

総務省統計局「家計調査(2021年)」をもとに株式会社ぱむ作成

参考3:総務省統計局「家計調査(2021年)都市階級・地方・都道府県庁所在市別 二人以上の世帯・勤労者世帯、世帯主の年齢階級別 二人以上の世帯・勤労者世帯」

東京や大阪などの大都市を要する関東や近畿では貯蓄額が多くなっていますが、北海道や沖縄では、都市部ほどは貯蓄をすることができていないようです。

地域によってかなり偏りがあり、20代・30代の夫婦は多い地域では900万円超え、少ない地域でも180万円程度は貯蓄をしていることがわかります。

20代と30代ではおよそ300万円程度の差があります。

つまり、ほとんどの地域で20代から30代までの10年間に300万円程度の貯蓄をしていることになります。

年間30万円程度貯蓄をしていくことを意識すれば、同世代の平均値と同じくらいの貯蓄ができると考えて問題ないでしょう。

結婚後にかかる費用

結婚した後も、さまざまなシーンでお金がかかります。

ここでは結婚後にかかる主な費用をまとめました。

新婚旅行費用

「結婚トレンド調査2021」によると、2021年に結婚式を挙げた人が新婚旅行にかけた費用の全国平均は約29.9万円です。[参考4]

参考4:リクルートブライダル総研「結婚トレンド調査2021首都圏」

都道府県ごとの新婚旅行にかかった金額を知りたい方は「【新婚旅行シーズン】行先は国内?海外?費用はいくらかかった?」を参考にしてください。

新居・生活費用

ブライダル総研の「新生活準備調査2016」によると、引越し事業者を利用した人の費用の平均額は6.4万円です。[参考5]

さらに、「新婚生活実態調査2020」では、結婚を機に購入したインテリアや家具、家電の平均費用は59万円です。[参考6]

既存のものを活用すれば費用は抑えられますが、すべて新調する場合はまとまった金額が必要になります。

参考5:リクルートブライダル総研「新生活準備調査2016」

参考6:リクルートブライダル総研「新婚生活実態調査2020」

出産費用

国民健康保険中央会の「正常分娩分の平均的な出産費用について(平成28年度)」によると、出産費用の平均は50万5,759円ですが、地域や医療機関、出産方法によって差が生じます。[参考7]

同じ都道府県内でも医療機関による違いがありますので、事前に問い合わせておくとよいでしょう。

参考7:国民健康保険中央会「正常分娩分の平均的な出産費用について(平成28年度)」

地域別の出産費用については、47lifeアンケート「【出産費用】47都道府県、リアルな出産費用はいくら?」も合わせてご確認ください。

月々の貯蓄額の目安は?

一般的に、月々の貯蓄額の目安は手取り月収の2割といわれています。

手取り収入が20万円であれば、その2割の4万円を貯蓄することを目指しましょう。

ただし、収入の大小によって貯蓄できる割合は異なります。

収入が多い場合には手取り月収の4割程度まで貯蓄に回すことができるでしょうし、収入が少なく生活が厳しい場合には手取り月収の1割程度を貯蓄に回すなど、生活の実態に合わせましょう。

貯蓄の目的をはっきりさせよう

貯蓄を始める場合は、まず目標を決めて「目標達成までに毎月いくらの貯蓄をしていくべきなのか」という視点で取り組む方が、効率的に楽しく貯蓄をすることができます。

たとえば以下のように目的と必要額、期限を決めると、自動的に月々の貯蓄額を決めることができます。

【図3】お金を貯める目的・必要額・期限の例

毎月の収入のなかでは目標達成が難しい場合にはボーナス利用も検討しましょう。

銀行には「目的別預金口座」を作成できるところもあります。

貯蓄目的別に口座を分けておくことで、さらに効果的に目的別の貯蓄をすることができますので、「目的別に貯蓄を管理したい」という方は活用してみてはいかがでしょうか。

まずはお金の管理方法を知っておく

お金の管理方法には、夫婦それぞれが自分の収入を管理する「家計独立型」、夫または妻がすべての家計を管理する「家計共有型」、夫または妻のどちらかが家計の支出のすべてを負担する「全額一方負担型」の3つに分類されます。

それぞれ家計管理の仕方やメリット、デメリットが異なりますので、まずはそれぞれの管理方法の特徴をよく理解し、自分たちに適した方法を選ぶことが大切です。

お金の管理方法について、詳しくは「【共働き夫婦必見】結婚後のお金の管理はどうする?」をご覧ください。

支出も見直そう

効率よく貯蓄するには、まず支出を見直すことが大切です。

支出は本人の努力で削ることができても、収入は簡単に増やすことができないからです。

そのため、家計の中で「無駄な支出はないか」を一度洗い出すことが目標通りの貯蓄を行うことへのもっとも有効な近道になります。といっても、生活をあまりに切り詰めても、夫婦関係にとってはプラスではありません。

まずは、無理なく削ることができる支出を見直しましょう。

無理なく支出を削ることができるものとして、以下の3つがあります。

スマホを格安SIMに変える

スマホを格安SIMに変えるだけで、ひとり当たりの携帯料金を2,000円〜3,000円程度に抑えられます。夫婦合わせて毎月1万円以上の料金を大手キャリアに支払っているのであれば、これだけで1万円近く節約することが可能です。

「格安SIMは電波が悪い」と考えている方も多いようですが、格安SIMにはドコモやKDDIなどの電波を借りて通信し、大手キャリアと何も変わらないものもあります。

住居・生活費を見直す

固定費である住居費や、食費、水道光熱費といった生活費を見直すことも支出を削減するポイントのひとつです。

具体的には、家賃の安いところに引っ越す、中食や外食を控え、なるべく自炊する、節電や節水を心がける、などです。

ただ、転居すると引っ越し費用がかかりますので、引っ越し前と後でどのくらいの節約になるのか、事前にシミュレーションをして費用対効果を確認しておくことが大切です。

保険を見直す

保険を見直すことも、貯蓄を成功させるポイントの1つです。

たとえば生命保険であれば、掛け捨ての保険にする、遺族年金など公的保障とのバランスを考慮して保険金額を減らすなどの方法で保険料を抑えられることがあります。

結婚を機に、ファイナンシャルプランナーなどの専門家に相談してみましょう。

また、フコク生命では、お客さまのライフスタイルやニーズに応じてさまざまな保険商品をご用意しております。

ご自身にぴったりの保険を検討されている方は、ぜひお気軽にご相談ください。

保険見直しのすすめ「保険を、定期的に見直していますか?」

預金以外に貯蓄を増やす方法

預金以外に貯蓄を増やす方法としては、投資や保険などがあります。

投資はリスクがあるものの、長期分散投資であればリスクを軽減しながら高いリターンを目指すことも可能です。

また、子どもの学費であれば半強制的に貯めることができる学資保険がおすすめです。特に「預金だとお金を引き出して使ってしまう」という方は中途解約による元本割れのリスクがある学資保険の方が確実に子どもの学費を貯めることができます。

また、老後資金については個人年金保険での貯蓄を検討しても良いでしょう。 保険には様々な種類があり、目的に応じて貯蓄手段として活用することができます。

まとめ

この記事では、20代30代夫婦の貯蓄について解説しました。

統計では20代夫婦は400万円程度、30代夫婦は700万円程度を貯蓄しています。この年代は出産やマイホームの購入など大きなライフイベントを控えていますので、まずは、手取り月収の2割を貯蓄に回すことを心がけましょう。

年間30万円程度貯蓄をしていくことを意識すれば、同世代の平均値と同じくらいの貯蓄ができる計算です。

貯蓄に成功するためには目標ごとに毎月貯蓄額や貯蓄残高を管理する方法が効果的です。毎月の収入のなかから貯蓄に回すお金を確保することが難しい場合には、携帯電話や保険の見直しによって、無理なく支出を削減しましょう。 また、効率的に預金を増やしていくため、保険や投資などでの資産運用も検討してみてください。

※本記事の内容は公開日時点の情報となります。

法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

記事提供元:株式会社ぱむ