期間限定キャンペーン中!

Contents

目標を設定して貯金に励む人も多いのではないでしょうか。たとえば人生のなかでも一大イベントといわれるマイホームの購入でも、頭金として「貯金額1,000万円」が1つの目安になることが多いです。1,000万円貯金を目指す場合には、無理をせずに効率良く、計画的にお金を貯めていく方法を身につけておくことが大切です。

この記事では1,000万円貯金を目指している方に向けて、具体的なおすすめの貯金方法や節約術、目標額を達成するためにぜひ知っておきたいコツやポイントなどを解説していきます。

※本記事の内容は公開日時点の情報となります。法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

みんなの平均貯金はどれくらい?

まずは、一般的に他の方はどのくらい貯金をしているものなのか見てみましょう。実生活ではなかなか質問しにくいものですが、最新の公的データ(2022年)で見ることができます。

年代別の総金融資産保有額[参考1]

| 世帯主の年代 | 総金融資産保有額※ | |||

| 二人以上世帯 | 単身世帯 | |||

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 20代 | 214万円 | 44万円 | 176万円 | 20万円 |

| 30代 | 526万円 | 200万円 | 494万円 | 75万円 |

| 40代 | 825万円 | 250万円 | 657万円 | 53万円 |

| 50代 | 1,253万円 | 350万円 | 1,048万円 | 53万円 |

| 60代 | 1,819万円 | 700万円 | 1,388万円 | 300万円 |

| 70代 | 1,905万円 | 800万円 | 1,433万円 | 485万円 |

※ 金融資産…預貯金・生命保険・個人年金保険・株式・財形貯蓄など(土地・不動産・日常的に出し入れしている預貯金などは除く)

「平均値」と「中央値」を挙げましたが、総世帯の実感により近い値とされているのは「中央値」です。

金融資産の平均額を「中央値」年代別に見てみると、世帯人数にかかわらず、年齢に比例して高くなる傾向にあります。また、もっとも金融資産の平均額が高い70代でも800万円(二人以上世帯)であり、1,000万円に届いていません。

金融資産の多い人に引き上げられる傾向のある「平均値」で見てみると、単身世帯、二人以上世帯ともに、金融資産の多い方では50代で1,000万円を達成していることがわかります。

参考1:金融広報中央委員会

「(参考)家計の金融行動に関する世論調査[二人以上世帯]令和4年」各種分類別データ(令和4年)

「(参考)家計の金融行動に関する世論調査[単身世帯]令和4年」各種分類別データ(令和4年)

1,000万円以上金融資産を保有している人の割合

では、預貯金など金融資産1,000万円を達成している方は、全体のどのくらいいるのでしょうか。こちらも金融広報中央委員会の調査データから、年齢別・世帯の人数別・年収別での割合を見てみましょう。

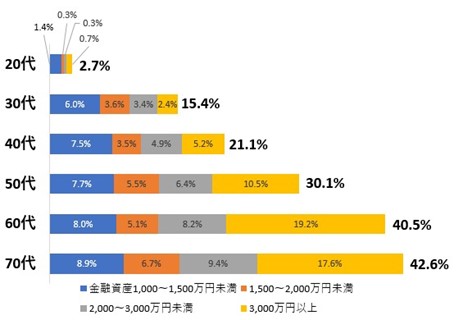

1. 年齢別

預貯金など金融資産1,000万円を達成している方の割合を年代別で見てみると、20代では2.7%、30代で15.4%と非常に低いことがわかります。40代では全体の約1/5にまで上がり、もっとも割合の多い70代では42.6%となっています。

総金融資産保有額が1,000万円以上の方の割合(総世帯、年代別)[参考2]

参考2:金融広報中央委員会「(参考)家計の金融行動に関する世論調査[二人以上世帯調査](令和3年以降)」各種分類別データ(令和4年)

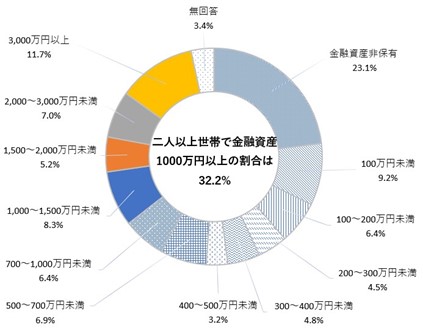

2. 二人以上世帯

夫婦や家族など二人以上世帯では、全体の32.2%の世帯が金融資産1,000万円以上を達成しています。そのうち全体の11.7%の世帯が3,000万円以上となっています。ただし全体を見てみると、「二人以上世帯の約1/4が貯金などなし」というのも現実です。

二人以上世帯では、家賃や水道・光熱費、食費などの節約がしやすい反面、子どもがいるなど家族が多ければその分支出も多くなります。世帯人数によって、預貯金など金融資産に回せる金額も大きく異なるため、このような結果になったといえるでしょう。

総金融資産保有額が1,000万円以上の方の割合(二人以上世帯)[参考3]

参考3:金融広報中央委員会「(参考)家計の金融行動に関する世論調査[二人以上世帯]令和4年」各種分類別データ(令和4年)

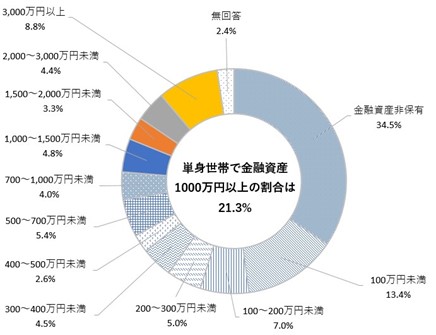

3. 単身世帯

単身世帯では、預貯金など金融資産が1,000万円以上の方の割合は全体の21.3%で、そのうち全体の8.8%の方が3,000万円以上を達成しています。

一人暮らしでは自分で自由にお金を使うことができるため、貯金に回すかどうかも自分で決めることになります。その結果として、預貯金など金融資産が3,000万円以上の方がいる一方、預貯金など金融資産がない方の割合も34.5%と高くなっていると推測されます。

総金融資産保有額が1,000万円以上の方の割合(単身世帯)[参考4]

参考4:金融広報中央委員会「(参考)家計の金融行動に関する世論調査[単身世帯]令和4年」各種分類別データ(令和4年)

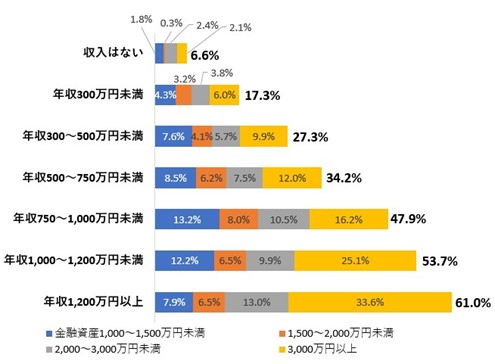

4. 年収別

では、総世帯を対象に年収別で預貯金など金融資産保有額が1,000万円以上ある世帯の割合を見てみましょう。

年収に比例してその割合も高くなっているのは当然の結果といえるかもしれません。注目したいのは、収入がない世帯で6.6%、年収300万円未満世帯では17.3%など、世帯年収が大きくない場合でも預貯金などを含めた金融資産保有額が1,000万円以上ある世帯が一定数存在していることです。

総金融資産保有額が1,000万円以上の方の割合(全世帯、年収別)[参考5]

参考5:金融広報中央委員会「(参考)家計の金融行動に関する世論調査[総世帯]令和4年」各種分類別データ(令和4年)

目標額に向けて貯金・投資・節約する方法

年齢や世帯人数、年収などの事情はそれぞれ異なりますが、それでも1,000万円貯金を達成している方はいます。こちらでは、現在のさまざまな状況のもとで預貯金などの金融資産保有額1,000万円を達成するために、おすすめの貯金・投資方法や節約術を厳選してご紹介します。

おすすめの貯金・投資方法、節約術

- 収支の見直しや家計簿をつける

- 先取り貯金をおこなう

- 投資信託をはじめる

- 不動産投資をする

- 新NISA・iDeCoを活用する

- 保険を見直す

1. 収支の見直しや家計簿をつける

1,000万円貯金を達成するためには、まずは毎月どのくらいの収入があって、どのような項目にいくら使っているのか、家計簿をつけて確認してみましょう。

毎月の出費は①固定費(家賃・水道・光熱費・保険など)、②無駄遣い(嗜好品など)、③変動費(食費・被服費・美容・医療費・交際費など)という3つに分けられます。金額が大きく節約効果が高い①からチェックしていき、自分が優先したい項目や、節約できそうな項目を把握しましょう。

「今まで家計簿をつけたことがない」という方は、こちらもぜひ参考にしてください。

「家計簿に必要な項目とは?家計簿をつける際のポイントなども徹底解説!」

2. 先取り貯金をおこなう

「先取り貯金」は文字通り、給料が入ったらあらかじめ一定の金額を先に貯金に回すという貯金方法です。たとえば金融機関の定期預金にした場合には、強制的に貯金ができますので、残ったお金で生活費をやりくりすることになり、自然と節約の意識が身に付きます。

3. 投資信託をはじめる

貯金がある程度貯まったら、投資信託をはじめるのもおすすめです。投資信託は、投資家から集めた資金をお金のプロが株式などに投資・運用し、その成果を各投資家へ還元する、という金融商品になります。

投資先の選定や実際の運用は投資の専門家がおこないますので、投資信託が初めての方でも挑戦しやすいでしょう。投資信託は長期運用のほうがリスクを最小限に抑えられる可能性があります。ただし、やはり投資方法の1つですので、元本は保証されていないことにご注意ください。

4. 不動産投資をする

まとまった貯金ができたら、不動産投資で資金を増やす方法もあります。不動産投資は、賃貸物件の大家さんになり家賃収入を得たり、不動産を売却して利益を得たりする投資方法です。実際には働かずに収入を得られる「不労所得」の1つでもあります。

災害リスクなどのデメリットもありますが、需要の高い都心の駅近ワンルームマンションであれば、空室リスクを抑えることができるでしょう。

5. 新NISA・iDeCoを活用する

これらはいずれも国がおこなっている資産形成の制度です。

国が運営していること、運用益が非課税であること、少額で始められることなどから人気がありますが、投資は元本保証がないので自己責任で活用する必要があります。

iDeCoや新NISAについて、ご自身の住んでいる地域における掛金の平均など詳細を知りたい方はこちらも参考にしてください。

「【新NISA】いよいよ新NISA開始!47都道府県、新NISAにいくら投資する?」

「【資産形成】47都道府県、iDeCoを活用しているのはどこ?月々の掛金は?」

6. 保険を見直す

保険料も固定費の1つです。実は同じ保障内容やサービスでも、保険会社によって保険料は異なることをご存じでしょうか。必要十分な保障内容で、保険料をもっと抑えられる保険商品がある可能性も大いにあります。この場合、乗り換えたことによって、払込保険料の総額を抑えることができるのです。

万一のときに役立つ保険ですが、払い込んだ以上の金額を受け取れる可能性がある「養老保険」や「個人年金保険」といった貯蓄型の保険もあります。1,000万円貯金を目指す方にはおすすめです。

保険について気になることがあれば、フコク生命のお客さまアドバイザーがご相談に乗ります。お気軽にお問い合わせください。

「お問い合わせ」

貯金するためのコツやポイント

1,000万円貯金を達成するためには、具体的な方法だけでなく、ベースとして押さえておきたい次のようなコツやポイントがあります。ぜひ常に心に留めておきましょう。

1,000万円貯金を達成するために心に留めておきたいコツやポイント

- 目標額までの計画を立てる・シミュレーションをおこなう

- 口座を分ける

- 無理をして貯金しない

- 今後必要となる費用を考える

では、1つずつ解説していきます。

1. 目標額までの計画を立てる・シミュレーションをおこなう

「1,000万円」という大きな貯金額を目指すためには、毎月の目標額を設定して計画を立てることが大切です。「何年後に達成したいのか」「年収はどのように上がる予定なのか」によって毎月の目標額も変わってきますので、予想できる範囲の条件で、1,000万円金融資産の保有を達成できるようなシミュレーションをいくつかおこなってみましょう。

2. 口座を分ける

生活費を入れておく口座と、貯金に回すお金を入れておく口座を分けておくと、せっかく貯めた貯金が減るリスクを減らすことができます。

生活費は生きていく上で必要な経費ですが、家賃や水道光熱費など引き落とされるお金以外のものが同じ口座に入っていると、つい引き出して無駄遣いしてしまう可能性があります。

そこで便利なのが「先取り貯金」です。給料からあらかじめ一定の金額を別口座の貯金に回しておくことで、残金で生活費をやりくりする習慣も身に付きます。生活費と区別することもできますのでおすすめです。

3 無理をして貯金しない

1,000万円貯金を意識しすぎて無理をすると、途中で挫折してしまう可能性もあります。たとえば、初めから大きな金額を先取り貯金に回した場合には生活費が足りなくなったり、食事を自炊に限定したり光熱費の節約に力を入れすぎたりすると、毎日の暮らしから楽しさが減っていってしまいます。

そこで貯金を継続するためにも、無理のない範囲で確実におこなっていく方法を選ぶことが大切です。

4. 今後必要となる費用を考える

人生では、車の購入・結婚・出産・マイホーム購入・子どもの進学などさまざまな節目がやってきます。今後やってくる可能性もあるイベントごとにどのくらいのお金が必要となるのか把握しておくことは大切です。これらの出費も考慮した上で、1,000万円貯金の計画を立てると、より具体性のある貯金プランを作ることができます。

まとめ

平均預貯金額を「中央値」年代別に見てみると、世帯人数にかかわらず、年齢に比例して高くなる傾向にあります。一方で、年齢・世帯人数・年収などが異なっていても、1,000万円金融資産の保有を達成している方が一定数いるのは事実です。

そこで1,000万円の金融資産保有達成に向けて、まずは家計簿をつけて収支の見直しをおこないましょう。そして先取り貯金やつみたて新NISAなどを利用して強制的に貯金をして、貯金がある程度貯まったら、投資信託や不動産投資などで増やしていく、という方法があります。

また、固定費の1つである「保険の見直し」は、長い目で見ても高い節約効果が期待できます。すでに加入中の保険がある方は、ぜひこの機会に見直してみてはいかがでしょうか。

最後に貯金を継続するためには「無理をせずに少額から貯金を始める」「生活費の節約でも無理をしすぎない」「強制的に貯金できる方法を選ぶ」「具体的・長期的に1,000万円貯金に向けての計画を立てる」といったコツを押さえておくことが大切です。自分にあった方法を探して、できる範囲で貯金をはじめることで、1,000万円の貯金達成を目指していきましょう。

※本記事の内容は公開日時点の情報となります。法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

記事提供元:株式会社デジタルアイデンティティ