期間限定キャンペーン中!

Contents

新婚カップルは結婚をきっかけにどちらかが退職をしたり、家族構成や収入構成が変わったりするため、保険の見直しの必要性が高いと言えます。 この記事では、新婚カップルが加入する保険の相場や、保険の選び方について解説しています。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

新婚生活のスタートは保険見直しのタイミング

新婚カップルには、保険の見直しや加入の検討をおすすめします。

たとえば、結婚するまではそれぞれが働いて収入を得ていた2人。ところが結婚を機にどちらかが大黒柱になり、もう一方が会社を辞めるという家族構成に変化した場合、仮に大黒柱に万が一のことがあったり、働けない状態になってしまったら、生活が立ち行かなくなるかもしれません。

加えて、もしすでにお子さまがいて、将来の教育費を積み立てていた場合は、その積み立ても突然、ストップすることになるでしょう。

このように、結婚を機に世帯の収入や家族構成が変化すれば、必要となる保障の内容も大きく変わります。

保険=万が一の保障と考えがちですが、最近は「生きるための保険」がとても多く存在します。専業主婦(夫)の方にも病気やケガのリスクは同様にあり、そのための保障は必要です。 家族の身体に予期せぬ事態が起きたときでも経済的に困ることがないよう、事前にしっかりと話し合って準備しておくことが重要です。

新婚カップルの保険料は月々いくら?

世の中の新婚カップルが毎月支払う保険料は月々いくらなのでしょうか。 世帯主の年収や夫婦の働き方別に、保険料の相場を確認しましょう。

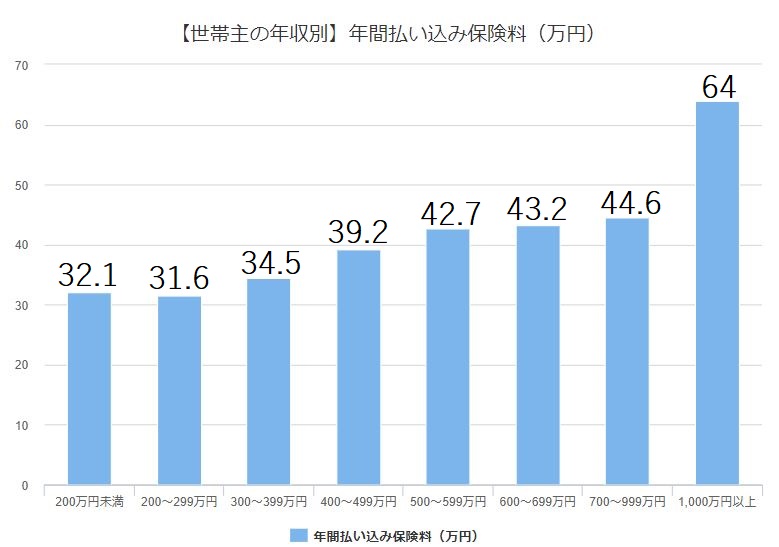

【世帯主の年収別】年間払い込み保険料

以下の表は、世帯主の年収ごとに年間に保険料をどれくらい払っているかを表したグラフです。

平均値を見ると、世帯主の年収が200万円~300万円未満の世帯における年間保険料は31万6,00円、300万円~400万円未満では34万5,000円のように、200万円未満の世帯を除いては、世帯主の年収が多くなるほど、年間払い込み保険料が高い傾向があることがわかります。

年収が高いほど日常の生活費も高く、世帯主に万が一のことがあったときに不足する生活費も大きくなることを表しています。 つまり、保険を検討するとき、世帯主の年収は非常に重要な要素なのです。

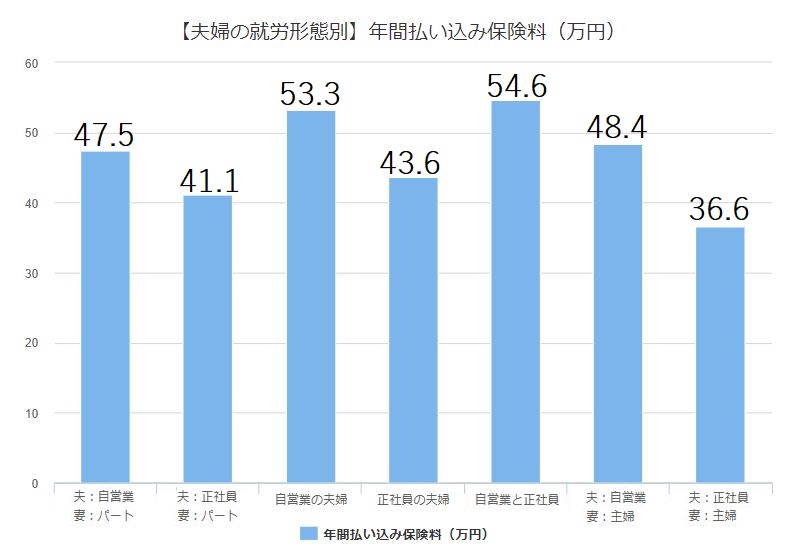

【夫婦の就労形態別】世帯年間払い込み保険料

こちらも平均値で見ると、夫婦ともに自営業者の年間保険料は53万3,000円。また、自営業と常雇被用者(お勤めの方)、自営業と専業主婦のように、どちらかが自営業の場合の方が、年間保険料が高いことが確認できるでしょう。

これは、日本の社会保障制度は自営業者の保障が少し手薄な傾向があり、自営業者は社会保障以外に自助努力で万が一のときに備える必要があるためです。

保険初心者でも大丈夫!新婚カップルのための保険の選び方

保険に加入をする本来の目的は、万が一の病気などで急に収入が減った際でも生活に困ることがないようにすることです。そのため、夫婦の収入源が片方のみなのか、それとも共働きなのかといった世帯の収入構成が保険を考えるうえで非常に大切になってきます。

想定できるケースは以下の2つです。

①大黒柱が夫婦のどちらかであるケース

②2人で家計を支えあっている共働きのケース

ケースごとにどんな保険が必要となるか見ていきましょう。

■大黒柱が夫婦のどちらかであるケース

ここでは、夫が大黒柱で妻が専業主婦と言うケースを想定していきます。

この場合、考えられるリスクは以下の3点です。

①夫に万が一のことがあったときの、妻の今後の生活費や子どもの教育費

②夫や妻が病気やケガをしたときの医療費

③夫が病気やケガで働けなくなったとき

1.夫に万が一のことがあったときの妻の今後の生活費や子どもの教育費

1つ目のケースですが、大黒柱の夫に万が一のことがあった場合、突然に以後の世帯収入が失われます。子どもがいて、教育費を預貯金で積み立てているような場合は積み立てがストップしてしまいます。

妻の今後の生活費や子どもの教育費を確保するために、一般的な定期保険や、年金形式で受け取れる収入保障保険で備える場合が多いです。

2.夫や妻が病気やケガをしたときの医療費

長い人生のなかでは、夫や妻がケガや病気で入院や手術をすることがあるかもしれません。医療保険への加入で、手術や入院、場合によっては通院も支払いの対象となるため、想定外の医療費が発生した場合も負担が軽減されます。

※夫が被保険者となる医療保険は、あくまで夫本人の病気やケガを保障します。家族である妻は保障の対象とはならないため、本人が被保険者として医療保険に加入する必要があります。

3.夫が病気やケガで働けなくなったとき

定期保険や収入保障保険は、死亡や高度障害状態になった場合に、死亡保険金、高度障害保険金の支払対象となります。

しかし、死亡や高度障害状態には至らなくても、病気やケガで働けない「就業不能状態」には陥ってしまう場合があります。もちろん、この就業不能状態への備えについて検討しておく必要があります。

従来通りに働くことができないことで、収入が減少したり、生活費や、治療費や通院費が定期的に発生します。また、就業不能状態は死亡保険金の対象外となるため、「大黒柱が就業不能状態となったのに、何も備えをしていない!」というケースが最も家計に負担がかかると言えるかもしれません。

また、見逃されがちですが、妻が病気やケガで家事や育児ができなくなってしまうことに対しても備えが必要です。専業主婦の家事労働を年収に換算すると300万円~400万円にもなります。特に子どもがいる場合、仕事・家事・育児を夫1人でこなすことが必要になります。

このようなときのために、医者が就業不能状態と診断した場合に給付金が支払われる「就業不能保険」があるのです。

■2人で家計を支えあっている共働きのケース

新婚カップルで2人とも収入がある場合はどのように考えれば良いのでしょうか。

この場合は、どちらかに万が一のことがあっても、残された家族の収入で生活ができるため、定期保険や収入保障の優先順位は低くなります。

しかし、どちらかが就労不能状態となった場合、生活費はカバーできたとしても、それ以外に医療費が発生することもあります。夫婦ともに就業不能保険や医療保険で備えておくことでより安心感が高まるでしょう。

また、共働きの夫婦は比較的経済状況に余裕がある生活をしている方が多いため、いざどちらかの収入が無くなってしまったときに生活レベルを下げることになりますが、それは簡単なことではありません。

・共働き世帯で注意するべき点

共働きのケースの場合、2人の収入に大きな格差がある場合もあります。このようなケースは大黒柱となるほうが定期保険や収入保障保険を検討することが必要です。

さらに、一人当たりの収入がどちらも低く、どちらかに万が一のことがあった場合、残された家族の収入だけでは生活ができないケースもあります。 この場合は2人とも定期保険や収入保障保険の検討が必要となるでしょう。

保険選びに困ったら、悩まず相談してみよう!

ここまで新婚カップル向けの保険の考え方について、お伝えしてきました。

保険を考えるときは、年収が高いほど、万が一のことがあったときに不足する生活費も大きくなるため、保険を検討する際に年収は非常に重要な要素であることは前述したとおりです。しかし、自分に必要な保障金額がいくらなのかを計算することは非常に難しいでしょう。

例えば、とある新婚カップルの夫に万が一のことがあったときに不足する生活費が月20万円だったとします。夫が現在30歳で、65歳まで働き続ける予定だった場合、万が一のことがあればその期間の収入を失うため、用意するべき保障金額は、20万×12ヵ月×35年分=8,400万円という単純計算にはなりません。

実は、国の年金制度の一つで配偶者に万が一のことがあったときに支給される「遺族年金」という制度があります。例えば、この遺族年金がトータルで2,000万円支給される世帯の場合、遺族は残りの6,400万円を用意すればいい、ということになります。

もちろん、8,400万円の保険金で毎月の保険料を支払うことができればそれに越したことはありませんが、遺族年金を含めた6,400万円の保険金に加入をしたほうが毎月の支払いも安くなるため収入とのバランスをみて保険料を決めるのが良いでしょう。

さらに遺族年金は、お勤めの方の場合と自営業の場合でも支給要件が異なります。

日本の社会保障制度が自営業者に対しては少し手薄だと先ほど述べたのは、まさにこの部分にあたります。 結婚のタイミングで保険を見直す際の基本的な考え方をご紹介しましたが、もし保険選びに困ったら、夫婦だけで悩まずに、保険会社の担当者や、FP資格を持つプロに一度相談してみましょう。

まとめ

新婚生活がスタートすると世帯構成や年収構成が変わることが多いため、保険内容の見直しや検討が必要となるケースが多いです。

新婚カップルの保障を考えるときは、共働きか、どちらかが大黒柱になっているかによって必要な保険の種類が変わるので、主に定期保険や収入保障保険といった死亡保険、医療保険や働けなくなったときの就業不能保障を必要に応じて組み合わせましょう。

ただし、保険の考え方は分かっても、実際に自分に必要な保障額はいくらかを考えるためにはある程度の知識も必要です。もし迷ったら、保険会社の担当者やFPに相談してみましょう。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

【執筆者】

ファイナンシャルプランナー

金子 賢司(かねこ けんじ)

個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、毎年約100件のセミナー講師なども務めるファイナンシャルプランナー。健康とお金、豊かなライフスタイルを実践・発信している。CFP、日本FP協会幹事。