期間限定キャンペーン中!

自営業者の多くは「老後への不安」を抱えています。それは、老後に受け取る公的年金が、会社員や公務員に比べてかなり少ないと知っているからでしょう。

この記事では、改めて自営業者の年金制度と受け取れる金額、老後に向けてどんな準備ができるのか、をお伝えします。老後を豊かに過ごすために今から準備を始めておきましょう。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

自営業者が抱える老後の不安

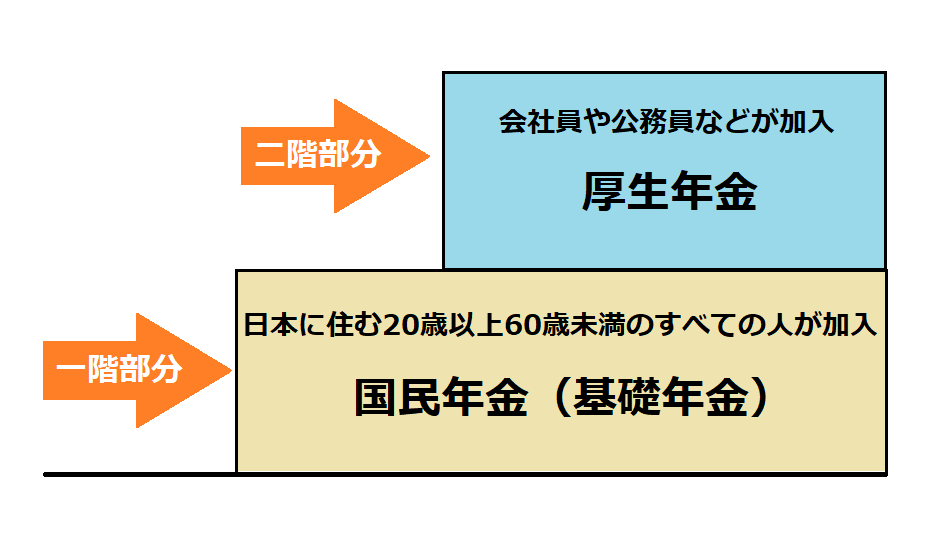

公的年金は、日本に住む20歳以上の人が必ず加入する制度ですが、会社員や公務員の場合はこの図のように、一階部分の国民年金(基礎年金)にプラスして、二階部分の厚生年金にも加入します。

二階建ての年金制度に加入することになる会社員や公務員に比べて、自営業者は一階部分の年金制度にしか入れないため、老後に受け取る年金が会社員や公務員より少ないのです。

厚生労働省の「令和2年度 年金制度のポイント」によると、会社員として働いたことがなく、40年間ずっと国民年金のみに加入していた場合、65歳から受け取る年金は年額78万1,700円(令和2年度価額)です。もし保険料の全額免除や一部免除を申請したことがある場合、その期間に応じて減額されます。夫婦とも自営業の場合、2人分の年金は年額156万3,400円なので月額は約13万円となり、公的年金だけで暮らすのは難しい水準と言えるでしょう。

さらに退職金がないのも自営業者の特徴です。老後に対する不安が高まるのは無理もありません。

また公的年金には、将来受け取る年金以外に、障害や重度のケガ、病気によって日常生活が制限される場合に受け取る「障害年金」や、亡くなった場合に遺族が受け取る「遺族年金」という制度もあります。障害年金や遺族年金についても、厚生年金からの支給も受けられる会社員などとちがい、自営業者は「障害基礎年金」や「遺族基礎年金」しか受け取れません。さらには自営業の場合、会社員が加入する健康保険の「傷病手当金」という制度も受けられないため、こうした突発的な障害や死亡に対するリスクについても、民間の生命保険などを活用して補う必要性が高いと言えます。

先に述べたように、就いている職業の種類によっても民間の生命保険で備えておくべき保障額は異なります。より詳しく知りたい方は、「5つのリスクと公的保障」をご確認ください。

フコク生命では、お客さまアドバイザーがご家庭に合った必要保障額を算出したうえでお客さまにちょうどいい安心をお届けすることができます。

ご興味のある方は、ぜひ実際にフコク生命の生命保険に加入した「お客さまの声」も読んでみてください。

自営業者におすすめの「上乗せ年金」とは?

公的年金が少ない自営業者が、不足する老後資金のために自分で作る「上乗せ年金」はどのように作れば良いのでしょうか。

上乗せ年金を作れる代表的な5つの制度をご紹介します。

■iDeCo(個人型確定拠出年金)

国民年金基金連合会の「iDeCo公式サイト」をもとに、概要とメリットを解説します。

iDeCoは、20歳以上の国民であれば原則すべての人が加入できる制度です。自分で決めた金額を積み立て、自分で運用商品を選択し、老後に年金を受け取る仕組みです。

<メリット1>運用益に対して税金がかからない

金融商品の運用で得た利益に対して、通常は20%超の税金がかかりますが、iDeCoなら非課税で再投資されます。

※特別法人税(積立金に対し年1.173%)は、現在、課税が停止されています。

<メリット2>掛金全額が所得控除の対象となり、節税できる

自営業者は掛金の上限金額が月6万8,000円と高く、満額掛けた場合、所得税・住民税それぞれ10%の場合、年額16万3200円もの節税効果があります。

<メリット3>運用の自由度が高い

自分で投資信託などの運用商品を選び、加入期間中の売買もできるなど、自由度が高いのもメリットです。ただし運用状況によっては、殖やせない場合もあり、同じ掛金でも、人によって受け取る金額は異なります。また投資信託などリスク性商品だけでなく、定期預金も利用できるため、リスクをあまり取れない人も活用できる制度です。

その他、受け取る際に、退職所得控除や公的年金等控除といった税制優遇を受けられるメリットもあります。

■国民年金基金

国民年金基金連合会の「国民年金基金サイト」をもとに、概要とメリットを解説します。

国民年金基金は、自営業者など国民年金の第1号被保険者であれば誰でも加入ができる上乗せ制度です。

<メリット1>終身年金を確保できる

国民年金基金で必ず加入する一口目は終身年金なので、長生きリスクにも備えられます。

<メリット2>掛金全額が所得控除の対象とでき節税できる

iDeCoと同様、掛金全額を所得控除の対象にできるため、大きな節税効果があります。ただし、iDeCoの掛金と合わせて月額6万8,000円が上限となるため、自分の希望に合わせて、バランスよく選択する必要があります。自分で運用はせず、受け取る年金額が加入時から確定していることが、iDeCoと異なる点です。

■付加年金

日本年金機構の「付加年金ページ」をもとに、概要とメリットを解説します。

付加年金は、国民年金基金と同様、第1号被保険者のみ利用できる制度です。

<メリット>2年で元本が受け取れる

月400円の付加保険料を払うと、払った月数×200円分が年金に上乗せされるため、年金を2年以上受け取れば元が取れる制度です。40年間付加保険料を払った場合、年額9万6,000円が付加年金額として年金に上乗せされ、一生涯受け取れます。

メリットの高い制度ですが、前述の国民年金基金と同時には加入できません。

■小規模企業共済

独立行政法人中小企業基盤整備機構の「小規模企業共済ページ」をもとに、概要とメリットを解説します。

小規模企業共済は、自営業者や小規模の会社役員などが、廃業や退職した場合に備えて資金を積み立てる、経営者の退職金制度です。

<メリット1>老後のお金と廃業リスクに備えられる

老齢給付として受け取る場合は65歳以上となりますが、一定年齢以上にならないと全く受け取れないiDeCoや国民年金基金と異なり、廃業した場合には年齢関係なく共済金を受け取れるため(掛金納付月数6ヵ月以上は必要)、自営業者の廃業リスクにも備えられます。また、受け取る金額は少なく元本割れすることもありますが、解約することもいつでも可能です。

<メリット2>掛金全額が所得控除の対象とでき節税できる

月々の掛金は1,000~70,000円まで500円単位で自由に設定が可能で、iDeCoや国民年金基金とは別枠で、掛金全額を所得控除の対象にできるため、大きな節税効果があります。

<メリット3>低金利の貸付制度を利用できる

掛金の納付期間に応じた貸付限度額の範囲内で、事業資金等を借り入れることができます。

■個人年金保険

個人年金保険は、契約時に定めた年齢(60歳や65歳など)から一定期間(5年や 10年など)にわたり、毎年、一定額の年金が受け取れる保険商品です。保険料の払込が満了してから年金受取開始まですえ置期間を設定することができる商品もあります。

<メリット>個人年金保険料控除が適用され節税できる

個人年金税制適格特約を付加すると、「一般生命保険料控除」とは別枠で「個人年金保険料控除」が適用されます。これにより、毎年の所得税・住民税を軽減することができます。

個人年金保険の特長や仕組みを詳しく知りたい方は、ぜひフコク生命の「個人年金保険みらいプラス」のページも読んでみてください。

上乗せ年金以外で老後に備える方法

上乗せ年金以外にも、さまざまな老後に備える方法がありますが、ここでは不動産を担保にする、売るなどしてお金を調達する方法をご紹介します。

備えていたけれど、どうしても資金が不足するとき、最終手段として活用できるでしょう。

■不動産担保ローン

不動産担保ローンを取り扱う各金融機関HPを参照のうえ、概要と注意点を解説します。

不動産担保ローンは、土地や建物、マンションなどの不動産を担保に、お金を借りることができるローンです。本人所有以外でも、金融機関によっては家族や法人名義の不動産などを担保とすることもできます。一般的な無担保ローンより低金利で長期間借りられるのが特徴。資金使途は問われないため、教育資金や結婚資金、リフォーム資金や相続税など、突然の出費に対応できます。

■リバースモーゲージ

国土交通省の「住替え、リバースモーゲージについて」をもとに、概要と注意点を解説します。

リバースモーゲージは、自宅に住み続けながら、その自宅を担保にお金を借りることができる商品です。住んでいる間は利息分のみなど返済が抑えられ、借りた人が死亡した後に、相続人が自宅を売却することなどによって一括返済をする仕組みです(※)。ただし、長生きすると融資限度額まで使ってしまったり、不動産の価値が下落して融資限度額が下がってしまったり、といったリスクもあります。

(※)取扱機関によって返済の仕組みは異なる。

■リースバック

一般社団法人リースバック協議会の「リースバックとは」をもとに、概要と注意点を解説します。

リースバックは、自宅など不動産を専門の不動産会社へ売り、買主に対してリース料(家賃)を払うことで、自宅などに住み続けることができる方法です。売る際に一括で代金を受け取ることができるため、生活費の補填や事業資金などさまざまな使途に活用でき、売却した不動産を買い戻すことができる場合もあります。しかし売却価格や家賃が適正でない可能性もあり、慎重に利用したい商品です。

老後生活を豊かにするには「早いうちからの準備」が大切!

自営業者にとって、今の事業に専念するためにも老後への不安は減らしたいもの。将来に備えた準備を「早いうちから」始めて、老後資金ができる仕組みを作ってしまえば、ぐんと不安を減らせるのではないでしょうか。

そのためにも、老後に受け取る年金額や、老後生活にかかる費用をイメージし、どのくらいの貯金が必要か計算して、自分の希望やライフプランに合う方法を組み合わせたいですね。

とはいえ自分で計算するのは難しい!という場合は、お近くのファイナンシャルプランナーや保険会社の担当者に相談してみることをおすすめします。

まとめ

厚生年金や退職金がない自営業者は、早くから老後への備えをスタートしないと、60歳を迎えたときに途方にくれてしまうかもしれません。

上乗せ年金を作ることができる方法には、大きな節税効果があるものなど、今の家計改善につながるものもあります。

老後に、自宅を担保にした資金調達をしなくても安心して持ち続けるためにも、豊かな老後生活のための上乗せ年金作り、早めに始めることをおすすめします。

※本記事の内容は公開日時点の情報となります。 法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

【執筆者】

ファイナンシャルプランナー

鈴木 さや子(すずき さやこ)

「今も未来もワクワクに」を合言葉に、生活に役立つお金の情報やキャリアの考え方を発信。金融商品などを一切販売しないファイナンシャルプランナーとして活動している。専門は教育費・ライフプラン・マネー&キャリア教育・確定拠出年金。企業研修や消費者向けセミナーの他に、学校における保護者や親子向けイベントも行う。CFP、1級ファイナンシャル・プランニング技能士。